*本文转载自世纪证券资产管理公众号

摘要

行业层面,住宅销售接近8亿平米阶段底部,进一步跌幅有限。

房企层面,过去三年,央国企地产整体经营效率良好,现金流和偿债能力保持稳健,获得国资体系在融资和交易方面的大力支持,且聚焦核心城市拿地,未来经营可持续性较强。

债券投资价值层面,低层级城投债收益率已低于央国企地产债,央国企地产债收益风险比价值凸显。随着政策支持加码,地产行业尾部风险趋缓,央国企地产债需求将进一步提振。

一、地产行业分析:销售接近8亿平米阶段底部,进一步跌幅有限

一般地,住宅销售面积中枢有两种测算方法:一种是从刚性、改善、更新需求求和的角度,另一种是采用2015年棚改政策出台前的水平,二者均得到9-10亿平米的结果。出于更谨慎的考虑,我们采用2010年以前8亿平米的水平作为中枢。从2021年高峰开始,住宅销售面积销售2022年下滑26.8%、2023年下滑17.3%,降幅已经有所趋缓。我们预计2024/2025/2026年分别下滑10.0%/3.5%/2.8%,降幅进一步收敛。

图:2005年以来全国住宅销售面积及预测值(亿平方米)

数据来源:国家统计局,世纪证券资产管理部

二、地产企业分析

1、财务状况:央国企现金流和偿债能力保持稳健

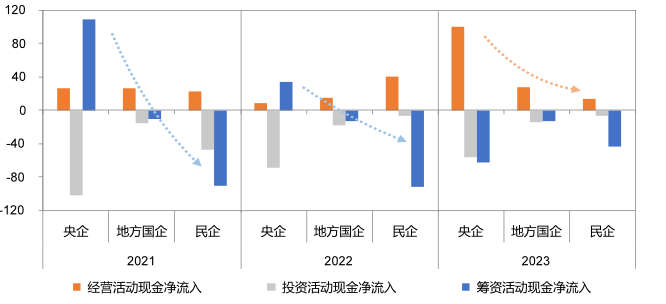

其一,央国企地产经营性与筹资性现金流整体优于民企。从各类房企的平均水平来看:经营活动现金净流入方面,民企地产在过去三年保持20-40亿,央国企在2023年提高至40-100亿水平。筹资活动现金净流入方面,民企地产持续大额净流出,央国企地产在2021-2022年保持净流入,2023年在经营活动现金净流入大幅改善的情况下主动降杠杆而净流出。

图:样本房企2021-2023年现金流均值

数据来源:Wind,世纪证券资产管理部

注:共131家样本房企,央企、地方国企和民企分别为25、58、48家

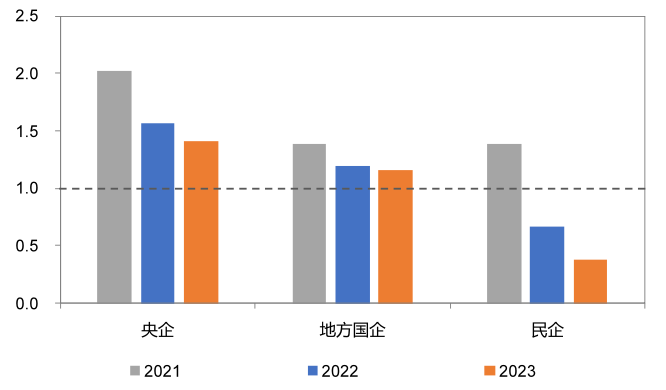

其二,央国企现金短债比处于较高水平,短期偿债能力较强。央国企地产现金短债比在过去三年均在1倍以上;民企地产现金短债比持续下滑,在2022年就已跌至1倍以下。

图:样本房企2021-2023年现金短债比中位数

数据来源:Wind,世纪证券资产管理部

2、经营情况:央国企聚焦核心城市拿地,经营可持续性较强

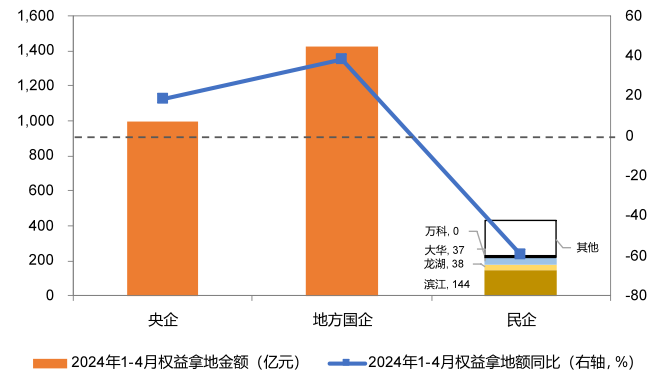

今年前4月,绝大部分民企地产通过压缩拿地来减缓资金压力(万科零拿地),而同期央国企地产拿地仍较为活跃,体现出较为充裕的资金实力。数据上,参与拿地的民企地产数量从38家减少到17家,其拿地金额下跌59.3%,而央企、地方国企拿地金额分别增长18.6%、38.2%。结构上,央国企拿地主要聚焦一二线核心城市优质地块,有利于造血能力进一步改善。

图:2024年1-4月拿地百强房企的企业类型分布

数据来源:中指数据CREIS,世纪证券资产管理部

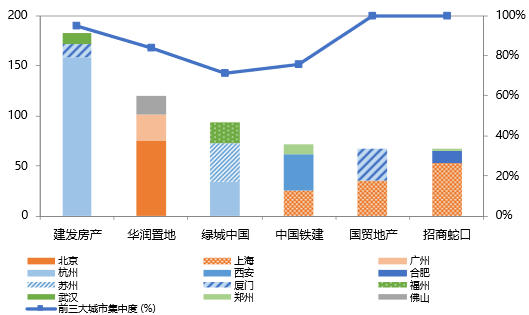

图:2024年以来主要拿地央国企前三大拿地城市分布(按权益金额,亿元)

数据来源:中指数据CREIS,世纪证券资产管理部,数据截至2024年5月中旬

注:根据2015年以来二手房价格走势定义一线(橙色)、强二线(蓝色)、弱二线(绿色)与三线(灰色)城市

3、股东支持:央国企地产获得国资体系在融资和交易方面的大力支持

区别于民营地产,央国企地产背靠大型央企或地方政府,能够在担保、拆借、资产转让等方面获得多种支持。一般地,股权层级越高、股东实力越强、股东持股比例越高或在董事会、管理层中的占比越高,房企能够获得的支持会更为充分,如下所示:

表:央国企地产股东支持举例

数据来源:评级报告,募集说明书,审计报告,世纪证券资产管理部

4、债券融资:央国企地产债券发行保持平稳

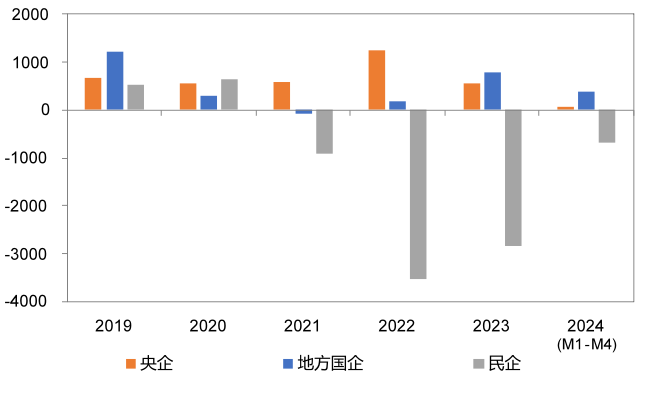

2022年以来,民企地产债券呈大额净偿还,央国企地产债券净融资额始终为正。

图:各类房企2019至2024年1-4月债券净融资规模(亿元)

数据来源:YY评级,世纪证券资产管理部,数据截至2024年4月30日

5、销售覆盖倍数:央国企地产整体仅略低于龙头民企,体现出良好的经营效率

我们挑选新发债券较多的央国企和有代表性的未违约民企,测算销售额对一年内到期债券及到期债务的覆盖倍数:民企的债券覆盖倍数表现较好,但多数企业债务覆盖倍数偏低。整体而言,央国企地产仅略低于龙头民企,体现出良好的经营效率。由于民企相对缺少外部支持,融资稳定性偏弱,实际上须比央国企更高的覆盖倍数。

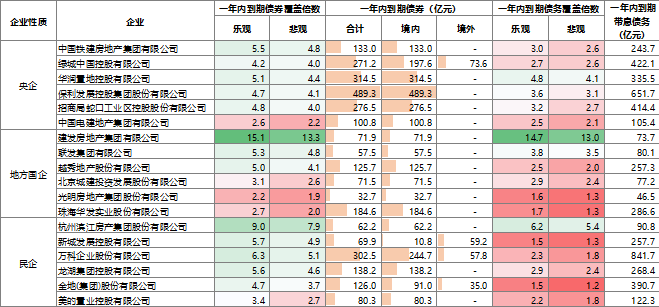

表:房企销售额对一年内到期债券及债务的销售覆盖倍数测算

数据来源:YY评级,Wind,世纪证券资产管理部

注:覆盖倍数=未来一年销售额/一年内到期债券(带息债务)规模;未来一年销售额=过去一年权益销售额*(1-2024年1-4月权益销售额同比*X),乐观假设下X=30%,悲观假设下X=60%;债券数据截至2024年5月中旬;带息债务规模根据2024年一季报计算,若未披露则取年报数

三、投资价值分析:央国企地产债券收益较高、风险较低,预计市场需求热度持续

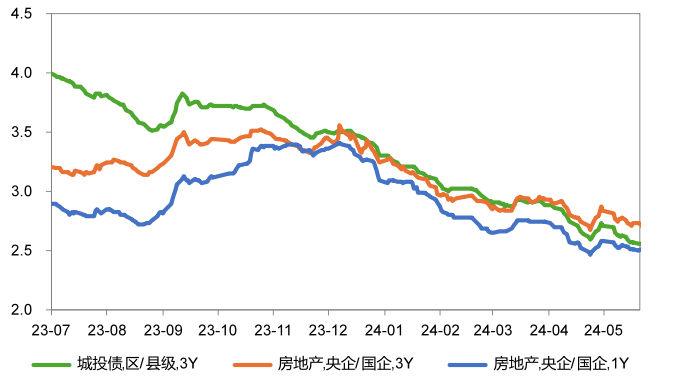

1、低层级城投债收益率已低于央国企地产债,央国企地产债收益风险比价值凸显

2023年10月以来,受益于化债政策,低层级城投债收益率大幅下行,目前3年期区县级城投债收益率低于3年期央国企地产债。我们认为城投债的安全性整体较强,但是现在市场存在高估低层级城投安全性,低估央国企地产安全性的风险。首先,有别于多数城投平台,而央国企地产自身有较好的造血能力。其次,央国企地产行政层级明显高于低层级城投,央企地产不必说,地方国企地产也多数是核心城市的市级国资控股,其股东支持意愿和能力均强于区县城投。再者,中林案例体现出央企的兑付意愿十分强烈,毕竟弱资质的中林债券全部兑付,实力更强的央企预计更是如此。

图:2023年下半年以来城投债与央国企地产债估值收益率走势(%)

数据来源:DM,世纪证券资产管理部,数据截至2024年5月中旬

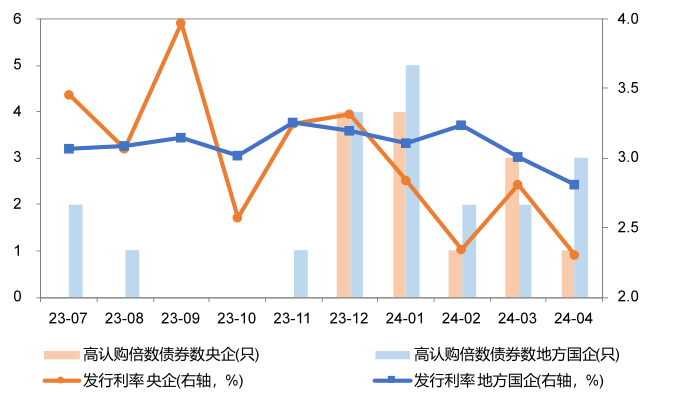

2、央国企地产债认购倍数高企,收益率下行,发行情绪较为火热

二级市场方面,民企地产的违约及负面舆情对地产债市场带来扰动,但央国企地产债收益率一直稳定在较低水平。一级市场方面,去年末以来央国企地产高认购倍数发行的债券数量明显增加,发行利率大幅下行。

图:2023年下半年以来央国企地产债发行利率与高认购倍数债券只数

数据来源:企业预警通,世纪证券资产管理部,数据截至2024年4月30日

注:剔除预警通口径城投,定义有效倍数大于等于1.5倍时为高认购倍数发行,平均发行利率使用实际发行规模加权

3、需求展望:政策支持加码,尾部风险趋缓,进一步提振需求

4月30日,中央政治局会议、自然资源部着力解决房产去化问题。5月17日,央行宣布设立3000亿元保障性住房再贷款,支持地方国企收购已建成未出售商品房。5月27-28日,上海、广州、深圳接力出台楼市松绑政策。政策的持续发力有利于房企加快现金回笼,缓解流动性压力。随着地产行业尾部风险趋缓,央国企地产债的市场需求有望进一步提振。

来源:世纪证券资产管理

免责声明:所转发的研究报告,仅供同业交流,内容仅代表作者观点,不构成投资建议,关注者须自行确认自己具备理解证券研究报告的专业能力,保持自身的独立判断,不应认为本平台的内容可以取代自己的独立判断。欢迎各机构专家、学者共同交流。